Les Dynamiques de la Volatilité du Bitcoin

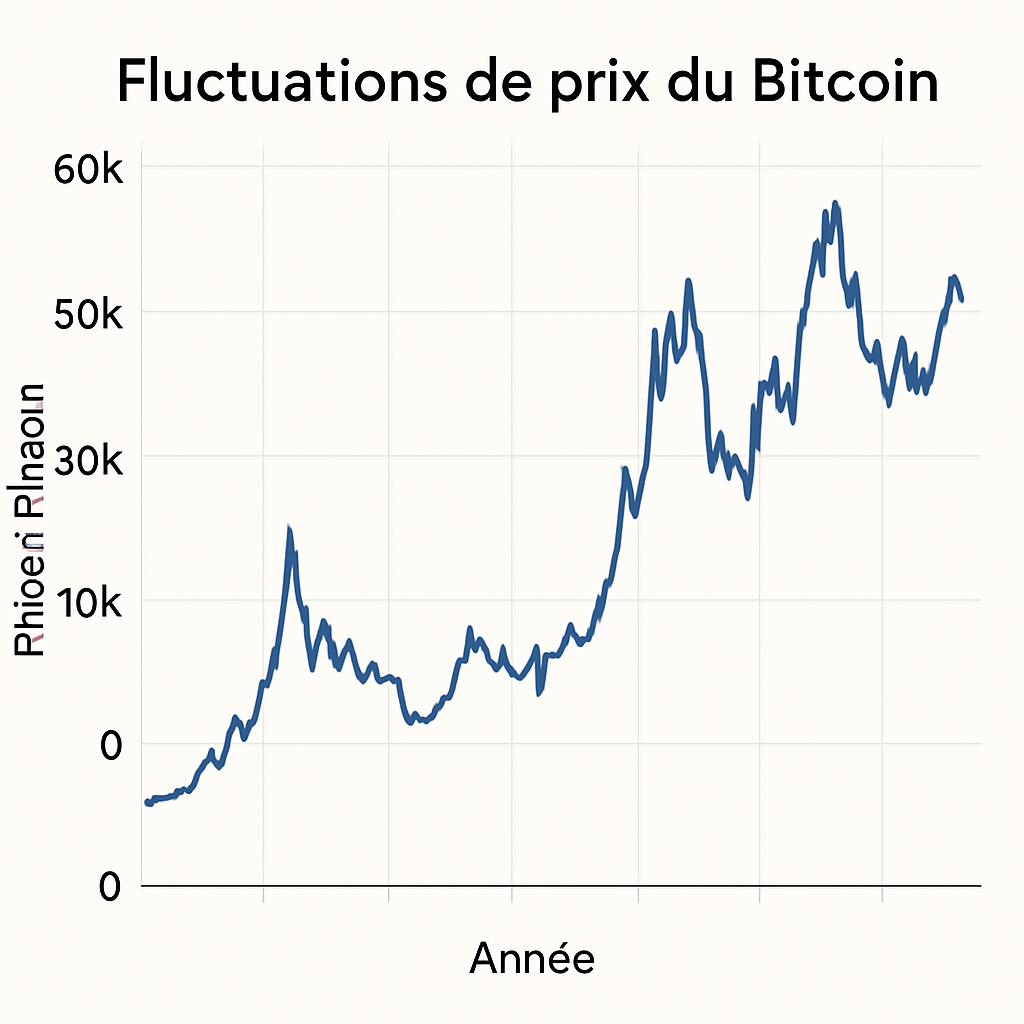

Le marché des cryptomonnaies, et plus particulièrement celui du bitcoin, est depuis longtemps associé à une volatilité intense. Cette volatilité peut être attribuée à plusieurs facteurs, notamment les fluctuations de la demande, l’influence des nouvelles économiques, et par-dessus tout, le phénomène des paris à effet de levier. Dans le contexte de réflexion sur le bitcoin en 2025, l’approche des traders a considérablement évolué, accentuant les risques et déclarant l’urgence de comprendre les dynamiques sous-jacentes qui contribuent à cette volatilité.

Ce contexte incertain pousse de nombreux investisseurs à opter pour le trading à effet de levier, une stratégie qui peut augmenter significativement les gains mais également les pertes. Les plateformes comme Binance, Bitfinex, et Kraken ont vu une augmentation de l’intérêt pour ce type de trading, où les investisseurs empruntent des fonds pour augmenter la taille de leur position. Cette opération peut générer des mouvements très rapides et significatifs du prix du bitcoin, entraînant des gains fulgurants pour certains, tandis que d’autres peuvent subir des pertes colossales.

- La volatilité est causée par :

- Les fluctuations de la demande et de l’offre.

- Les nouvelles économiques et politiques.

- Les effets du trading à effet de levier.

- Les fluctuations de la demande et de l’offre.

- Les nouvelles économiques et politiques.

- Les effets du trading à effet de levier.

- Les plateformes de trading populaires incluent :

- Binance

- Coinbase

- Kraken

- Bitfinex

- Bybit

- Binance

- Coinbase

- Kraken

- Bitfinex

- Bybit

Les conséquences du trading à effet de levier sur le bitcoin peuvent être dramatiques. En effet, une étude réalisée en 2025 montre que près de 40 milliards de dollars de positions à effet de levier sont pris en jeu, alimentant la possibilité de liquidations massives. Ces liquidations surviennent lorsque le prix du bitcoin descend en dessous d’un certain seuil, entraînant des pertes pour un grand nombre de traders. Cette dynamique peut provoquer des mouvements de prix encore plus importants, exacerbant la volatilité.

Un autre aspect à considérer est la corrélation entre le bitcoin et les politiques monétaires. Par exemple, en 2025, les traders anticipent une éventuelle réduction des taux d’intérêt par la Réserve fédérale, ce qui pourrait faire monter les prix en raison d’une augmentation de la liquidité. Cependant, cette anticipation crée également des tensions sur le marché, augmentant le risque de retournements de tendance rapides.

| Facteur | Impact sur le Bitcoin |

|---|---|

| Effet de levier | Augmentation des gains potentiels mais aussi des risques de liquidation |

| Réserves fédérales | Augmentation potentielle de l’intérêt des investisseurs grâce à l’harmonisation monétaire |

| Nouvelles économiques | Influence instantanée sur les décisions d’achat et de vente |

En somme, la volatilité du bitcoin est une réalité incontournable pour les investisseurs. Comprendre les dynamiques qui la régissent est essentiel avant de s’engager dans des paris à effet de levier. Cette compréhension peut aider les traders à faire des choix éclairés et à développer des stratégies qui minimisent les risques dans un environnement aussi instable.

Comprendre l’Effet de Levier : Opportunités et Dangers

L’effet de levier est un concept clé dans le domaine du trading, particulièrement pour les cryptomonnaies comme le bitcoin. Lorsqu’il est utilisé correctement, il peut offrir des rendements spectaculaires, mais il présente aussi des dangers importants qui peuvent entraîner des pertes sévères. Pour les investisseurs, il est crucial de comprendre comment l’effet de levier fonctionne et comment il peut influencer leurs stratégies de trading.

Le principe de l’effet de levier repose essentiellement sur l’idée d’augmenter le potentiel de gains en utilisant des fonds empruntés. Par exemple, si un trader utilise un effet de levier de 10 : 1, il peut contrôler une position de 10 000 $ en n’ayant en réalité que 1 000 $ de capital. Cela signifie que même de petites fluctuations dans le prix du bitcoin peuvent mener à des gains ou à des pertes considérables.

- Les avantages de l’effet de levier comprennent :

- Accélération du retour sur investissement.

- Possibilité de diversifier les positions sans avoir besoin d’un capital important.

- Potentiel d’augmenter les profits lors de mouvements de marché favorables.

- Accélération du retour sur investissement.

- Possibilité de diversifier les positions sans avoir besoin d’un capital important.

- Potentiel d’augmenter les profits lors de mouvements de marché favorables.

- Les dangers de l’effet de levier incluent :

- Augmentation des pertes potentielles en cas de mouvements de marché adverses.

- Risques de liquidations rapides des positions.

- Stress psychologique accru pour les traders.

- Augmentation des pertes potentielles en cas de mouvements de marché adverses.

- Risques de liquidations rapides des positions.

- Stress psychologique accru pour les traders.

Pour illustrer ce phénomène, prenons l’exemple d’un trader utilisant eToro pour placer un pari à effet de levier sur le bitcoin. Supposons qu’il achète pour 10 000 $ de bitcoin, mais qu’il n’utilise que 1 000 $ de capital propre grâce à l’effet de levier. Si le prix du bitcoin augmente de 5 %, le trader réalise un profit de 500 $ au lieu de 50 $. En revanche, si le prix baisse de 5 %, sa perte totale pourrait atteindre 500 $, soit la totalité de son capital initial.

| Effet de Levier | Position Totale | Capital Investi | Gain/Pertes à 5% |

|---|---|---|---|

| 2:1 | 20,000$ | 10,000$ | ±1,000$ |

| 10:1 | 100,000$ | 10,000$ | ±5,000$ |

De plus, les plateformes comme Crypto.com et Bitstamp offrent diverses options d’effet de levier, ce qui peut rendre la gestion des risques encore plus complexe. La rapidité avec laquelle les marchés peuvent fluctuer rend essentiel pour les traders de mettre en place des stratégies claires de gestion des risques, telles que des ordres stop-loss.

L’impact des Conditions de Marché sur le Bitcoin

À l’instar des actifs traditionnels, le marché du bitcoin est profondément influencé par des conditions économiques et politiques. En 2025, des éléments comme les politiques monétaires, les tensions commerciales, et les fluctuations du marché des actions jouent un rôle crucial dans les mouvements de prix de cette cryptomonnaie. Cela soulève la question : comment ces facteurs externes façonnent-ils le paysage du bitcoin?

Les attentes concernant la politique monétaire, par exemple, ont un impact direct sur le sentiment du marché. En anticipant une réduction des taux d’intérêt par la Réserve fédérale, de nombreux investisseurs peuvent augmenter leur exposition au bitcoin, prônant une hausse de son prix pour 2025. Cependant, cette orchestration peut entraîner également une prudence accrue chez certains traders qui craignent une correction.

- Les facteurs clés influençant le prix du bitcoin comprennent :

- Politiques monétaires des banques centrales.

- Tensions commerciales internationales.

- Événements géopolitiques.

- Politiques monétaires des banques centrales.

- Tensions commerciales internationales.

- Événements géopolitiques.

- Les plateformes de trading influencées par ces facteurs incluent :

- Kraken

- Bitfinex

- Bybit

- Kraken

- Bitfinex

- Bybit

Les tensions commerciales, notamment entre les États-Unis et la Chine, peuvent également jouer un rôle important dans le comportement du marché. L’incertitude économique crée souvent des sentiments de risque qui peuvent se traduire par une réduction de la confiance chez les investisseurs. Ainsi, la fluctuation sur des éléments tels que les négociations commerciales entre ces deux pays peut influencer le prix du bitcoin à la hausse ou à la baisse.

| Événement | Impact Possible sur le Bitcoin |

|---|---|

| Réduction des taux d’intérêt | Stimulation du prix en augmentant l’intérêt pour les actifs risqués |

| Tensions commerciales | Augmentation de l’incertitude, impactant négativement le sentiment d’investissement |

| Élections politiques | Volatilité accrue selon les résultats perçus comme favorables ou défavorables |

En somme, la navigation sur le marché du bitcoin en 2025 nécessite une compréhension approfondie des facteurs macroéconomiques et politiques. Les traders doivent, par conséquent, observer et s’adapter aux changements dans ces contextes pour maximiser leurs chances de succès.

Éviter les Pièges : Les Stratégies de Gestion des Risques

Investir dans le bitcoin, surtout en utilisant l’effet de levier, peut être risqué. Une stratégie efficace de gestion des risques est donc essentielle pour naviguer en toute sécurité dans l’univers instable des cryptomonnaies. Établir des protocoles clairs pour minimiser les pertes potentielles est primordial pour survivre sur ce marché. Cela inclut des approches telles que la diversification des investissements, l’utilisation de stop-loss et la gestion de la taille des positions.

La diversification consiste à ne pas investir tout son capital dans un seul actif, mais plutôt de le répartir entre plusieurs cryptomonnaies ou d’autres classes d’actifs. Par exemple, un trader peut décider de consacrer 50 % de son portefeuille au bitcoin, 30 % à l’éthereum, et 20 % à d’autres actifs. Cela réduit le risque global du portefeuille.

- Les stratégies de gestion des risques incluent :

- Utilisation d’ordres stop-loss pour protéger le capital.

- Diversification du portefeuille sur plusieurs cryptomonnaies.

- Évaluation constante des positions ouvertes.

- Utilisation d’ordres stop-loss pour protéger le capital.

- Diversification du portefeuille sur plusieurs cryptomonnaies.

- Évaluation constante des positions ouvertes.

- Exemples de plateformes offrant des outils de gestion des risques :

- Binance

- Coinbase

- Bitstamp

- Binance

- Coinbase

- Bitstamp

Une autre méthode cruciale est l’utilisation des stop-loss. Ces ordres permettent de fixer un prix limite auquel la position sera automatiquement close en cas de baisse. Cela permet de limiter les pertes si le marché se retourne brusquement. Par exemple, un stop-loss placé à 5 % en dessous du prix d’achat peut sauver un portefeuille d’une perte plus importante en période de volatilité accrue.

| Stratégie de Gestion des Risques | Avantage |

|---|---|

| Diversification | Réduction du risque global de perte |

| Ordres stop-loss | Protection automatique contre les pertes importantes |

| Évaluation régulière | Ajustement des stratégies en fonction des conditions de marché |

Établir un plan de trading structuré, compris comme une méthode préétablie concernant comment et quand entrer ou sortir d’un trade, est également essentiel. Ainsi, les traders doivent se fixer des objectifs clairs et évaluer régulièrement leur performance.